웹북 보기

![[연금 부자 레시피] 노후자금의 고갈 시기를 늦추는 방법은?](/download?file=contents/2023-09-15/d1418af300db48da83e9d1174a167199.png)

[연금 부자 레시피] 노후자금의 고갈 시기를 늦추는 방법은?

등록: 2023.09.15

노후자금의 고갈 시기를

늦추는 방법은?

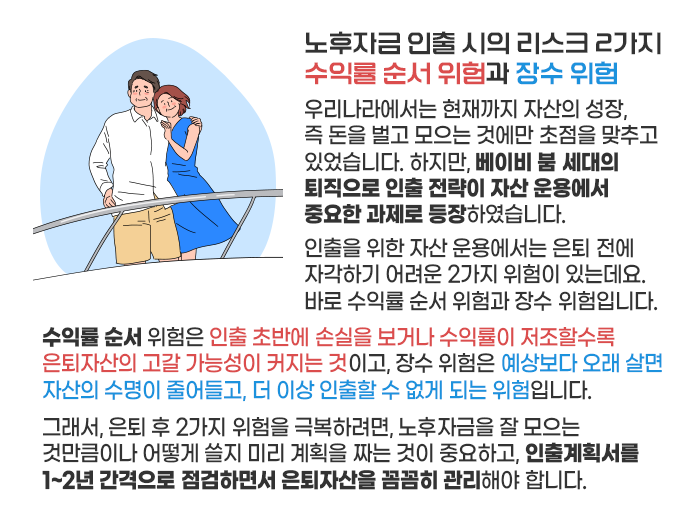

베이비붐 세대가 본격적으로 은퇴하면서 노후자금을 어떻게 운용해야 할 것인가에 대한 관심이 커지고 있는데요. 은퇴자산의 수명에는 수익률의 순서가 큰 영향을 미칩니다.

과거와 달리 낮아진 금리와 늘어난 수명으로 인해 현재의 은퇴자들은 노후자금을 원리금 보장 상품에만 맡겨놓고 안심할 수 없게 되었습니다. 즉, 늘어난 수명만큼 노후자금의 수명을 늘리기 위해 적극적인 투자가 필요한 상황입니다.

만약, 좋은 소식과 나쁜 소식이 하나씩 있다면, 어느 것부터 듣고 싶으십니까? 드라마나 영화에서 자주 나오는 장면인데요. 진성준 님은 어떤 소식을 먼저 들으시겠습니까?

사실 어느 쪽을 먼저 듣는다고 해서 딱히 크게 달라지는 것은 없습니다.

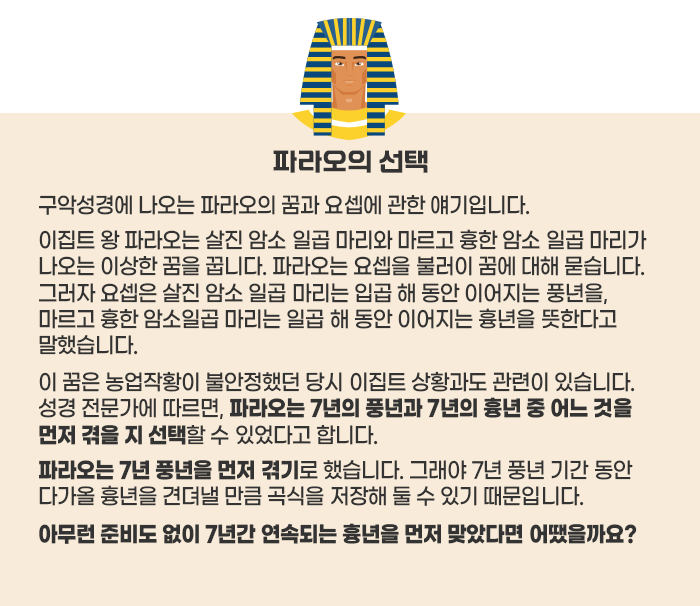

하지만, 구약성경에 나오는 파라오의 꿈과 요셉에 관한 얘기를 들으시면 생각이 좀 바뀌실 겁니다.

어떠셨나요? 생각이 좀 바뀌셨나요? 이렇게 좋은 일과 나쁜 일이 일어나는 순서에 따라 한 나라의 운명이 바뀌기도 합니다.

파라오의 꿈과 관련된 일화는 은퇴생활을 하는 동안 노후자금을 인출할 때 수익률의 순서가 미치는 영향에 대해 알려주는 강력한 은유로 활용되고 있습니다.

그럼, 오늘은 투자자금을 중도에 인출하지 않을 때와 인출할 때 수익률의 순서가 미치는 영향에 대해 살펴보도록 하겠습니다.

네. 맞습니다. 은퇴자 A씨와 은퇴자 B씨의 상황을 비교해서 설명해 보겠습니다.

앞서 파라오의 사례처럼 투자 기간은 14년이고, A씨와 B씨가 은퇴 시에 보유한 노후자금은 1,000만 원이라고 해보겠습니다.

먼저 A씨는 처음 7년 동안은 수익을 내고 이어진 7년 동안은 손실을 봅니다. 반대로 B씨는 처음 7년 동안 손실을 보고 나중 7년 동안은 이익을 봅니다.

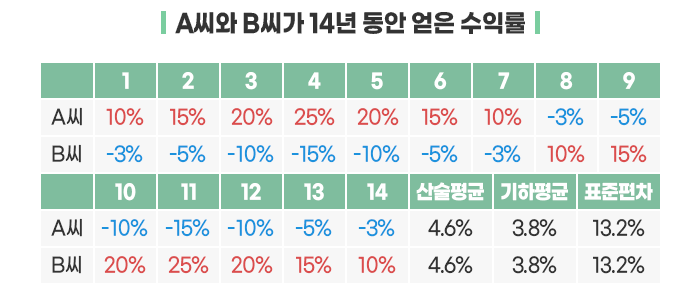

아래 표를 보면 알 수 있듯이, 14년 동안 B씨는 A씨와 정반대 순서로 수익률을 얻습니다. 두 사람은 수익률 순서만 다르고, 산술평균 수익률(연 4.6%)과 기하평균 수익률(연 3.8%), 표준편차(13.2%)는 같습니다.

14년이 지난 다음 A씨와 B씨 중 어느 쪽 계좌에 더 많은 자금이 남아 있을까요?

A씨 계좌의 잔액은 1,000만 원으로 시작해서 7년이 지났을 때 2,880만 원까지 늘어납니다. 이후 수익률이 마이너스(-)로 돌아서면서 계좌 잔액이 감소하기 시작해 투자 기간이 끝났을 때는 1,684만 원이 남습니다.

B씨는 시작하자 마자 7년 동안 연속해서 손실을 보는데, 7년이 지났을 때 B씨 계좌에는 585만 원이 남아 있습니다. 8년 차부터는 수익률이 플러스(+)로 돌아서면서 14년 차가 끝났을 때 계좌에는 1,684만 원이 남게 됩니다.

중간에 어려움을 겪기는 하지만 참고 이겨내면 결국 B씨는 A씨와 동일한 수익을 얻게 됩니다.

투자자금을 인출하지 않으면 수익률 순서와 무관하게 투자 기간 말에 잔액은 동일합니다. 하지만, 은퇴생활 기간에는 적립금 중 일부를 빼서 생활비를 사용해야 합니다.

이렇게 적립금 중 일부를 빼서

쓴다면, 수익률 순서에 따라

A씨와 B씨는

다른 결과를 얻습니다.

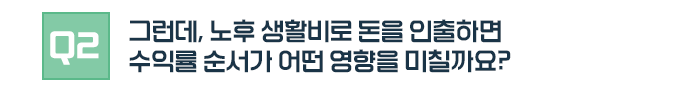

A씨와 B씨가 매년 초에 100만 원을 빼서 생활비로 사용한다고 해보겠습니다.

A씨는 첫해 1,000만 원에서 100만 원을 떼어 생활비로 사용하고 남은 900만 원을 투자합니다. 첫해 10% 수익을 내서 연말 잔액은 990만 원이 됩니다. 두 번째 해가 시작될 때 다시 100만 원을 빼서 생활비로 쓰고 남은 890만 원을 투자합니다.

이번에는 15%수익을 내서 연말에 계좌 잔액이 1,024만 원으로 불어납니다. 같은 방식으로 투자를 해 나가면 7년 차에 1,525만 원을 정점으로 잔액이 줄어들기 시작하고, 14년 뒤에는 367만 원이 남습니다.

그럼, B씨는 어떨까요? B씨도 A씨와 마찬가지로 첫해에 100만 원을 떼어 생활비로 사용합니다. 하지만, -3%의 손실까지 입는 바람에 잔액이 873만 원까지 줄어듭니다.

이렇게 계속 손실을 보면서 생활비까지 빼서 쓰면 계좌 잔액이 눈에 띄게 빠르게 감소하게 됩니다. 급기야 8년 차에는 잔액이 모자라 60만 원만 인출하고 파산하게 됩니다.

투자 기간 동안 A씨와 B씨의 수익률과 변동성은 같습니다. 수익률 순서만 다릅니다. A씨가 전반부에 수익을 내고 후반부에 손실을 봤다면, B씨는 전반에 손실을 보고 후반에 수익을 냈습니다. 계좌에서 자금을 빼서 쓰지 않을 때는 수익률의 순서가 잔액에 영향을 미치지 않습니다.

하지만, 자금을 인출하게 되면

수익률 순서에 따라

계좌 잔액이 달라지는데,

이를 ‘수익률 순서 위험(Sequence

of Return Risk)’이라고 합니다.

투자를 하면서 생활비를 빼 써야 한다면 초기에 안정적인 수익을 내는 것이 무엇보다 중요합니다.

네. 맞습니다. 은퇴생활을 시작하면서 상승장을 만나면 다행이지만, 모두가 그런 행운을 누릴 수는 없습니다. 은퇴자에게는 수익률 순서를 좌지우지할 수 있는 능력이 없기 때문에, 하락장을 먼저 맞닥뜨려야 할 때에도 대비를 해야 하는데요. 인출 금액을 줄이는 방법과 정률로 인출하는 방법, 2가지가 있습니다.

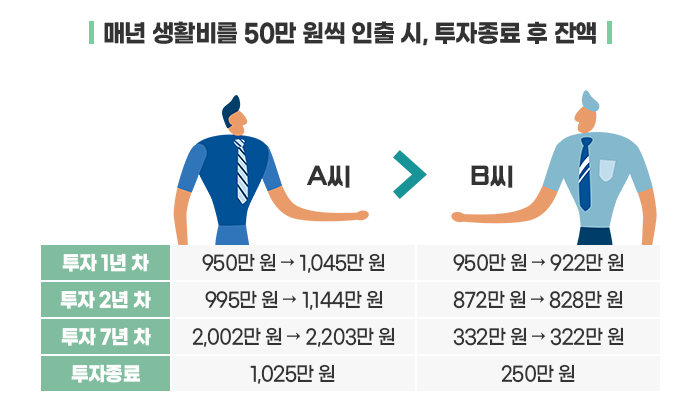

앞서 사례보다 생활비를 절반만 쓴다고 해 보겠습니다.

100만 원이 아니라 50만 원만 인출하는 겁니다. 이 경우 처음 1,000만 원이었던 A씨의 은퇴 계좌가 7년 차에는 2,203만 원으로 불어납니다. 이후 하락장을 맞아 잔액이 줄어들기는 했지만 14년 차가 끝날 무렵에도 계좌에 원금보다 많은 돈이 남아 있는 것을 확인할 수 있습니다.

그러면 B씨는 중도 파산을 피할 수 있을까요?

B씨의 계좌 잔액은 1,000만 원에서 시작해서 투자 기간 내내 줄어들기는 해도 14년 차에 250만 원을 유지하는 것을 확인할 수 있습니다. 하지만 중도 파산을 피하려고 인출 금액을 계속 줄일 수는 없습니다. 수익률 순서로 인해 발생하는 리스크를 피할 수 있는 좀 더 나은 방법으로 정률 인출 방법이 있습니다.

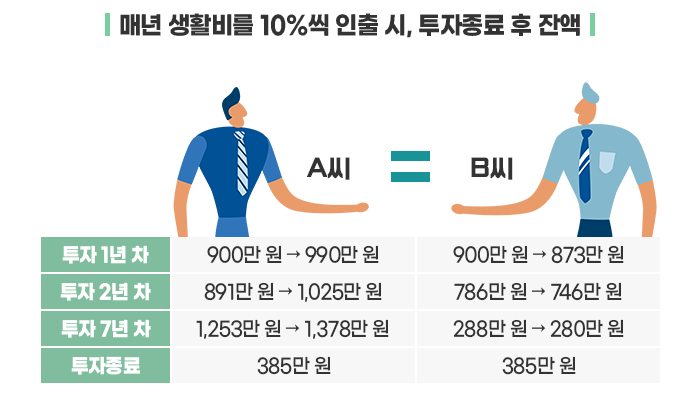

A씨와 B씨가 매년 초 계좌 잔액의 10%를 생활비로 인출하면 어떻게 될까요?

먼저 A씨부터 살펴보겠습니다. 첫해에는 은퇴자금 1,000만 원에서 10%에 해당하는 100만 원을 꺼내 생활비로 사용하고, 나머지 900만 원을 투자합니다. 한 해 동안 10%의 수익을 내면 연말에 계좌에는 990만 원이 남습니다. 2년 차에는 990만 원의 10%에 해당하는 99만 원을 인출하고 나머지는 투자합니다.

이렇게 해서 8년 차까지는 계좌 잔액과 인출 금액이 모두 늘어나다가 이후 감소하기 시작해 14년 차 말에 385만 원이 남습니다.

B씨는 A씨와는 반대로 8년 차까지는 계좌 잔액과 인출 금액이 함께 줄어들다가 이후 늘어나기 시작합니다. 그래서 마지막에 A씨와 마찬가지로 385만 원이 남아 있는 것을 볼 수 있습니다.

정률 인출 방법을 택하면 매년

인출하는 금액을 조정해 나가면서

투자 기간 도중에

파산하는 것을 피할 수 있습니다.

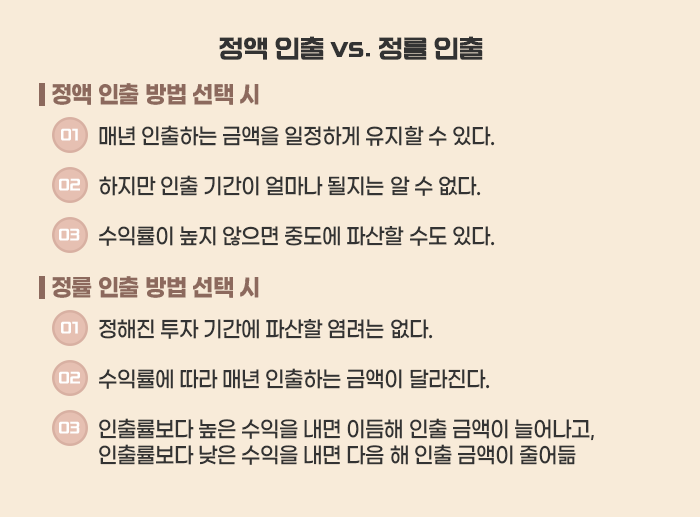

정액 인출과 마찬가지로 정률 인출 방법에도 장단점이 있습니다.

정률 인출 방법을 택하면 정해진 투자 기간에 파산할 염려는 없습니다. 하지만 수익률에 따라 매년 인출하는 금액이 들쑥날쑥한 게 문제입니다. 인출률보다 높은 수익을 내면 이듬해 인출 금액이 늘어나고, 인출률보다 낮은 수익을 내면 다음 해 인출 금액이 줄어듭니다.

은퇴자산의 수명을 늘리기 위해 인출 금액의 상한과 하한을 두어 관리하는 방법이 있습니다.

앞서 A씨의 사례에서 기본적으로 연초에 잔액의 10%를 인출하되, 그 금액이 아무리 많아도 120만 원을 넘지 않도록 정하는 겁니다. 이 경우 투자 기간이 종료됐을 때 잔액은 407만 원으로, 상한 적용을 하지 않았을 때 잔액 385만 원보다 많은 것을 볼 수 있습니다. 그만큼 은퇴자산의 수명이 늘어난 셈입니다.

반대로 인출 금액의 하한을 정할 수도 있습니다. 왜냐하면 수익률이 높지 않더라도 생계를 꾸리려면 기본생활비는 있어야 하기 때문입니다. 이번에는 B씨의 사례로 살펴보겠습니다. 기본적으로 연초에 잔액의 10%를 인출하기로 하되, 인출 금액이 최소한 40만 원은 넘도록 하는 겁니다.

B씨는 투자를 시작하자마자 내리 7년간 손실을 봤습니다. 인출 금액은 첫해 100만 원에서 시작해 계속 줄어들더니 6년 차부터는 하한에 해당하는 40만 원만 수령하게 됩니다.

그만큼 노후자금이 소진되는 속도가 빨라집니다. 상한을 너무 높게 설정하거나 하한을 너무 낮추면 애당초 상한과 하한을 두지 않는 것과 큰 차이가 나지 않습니다.

따라서 전체 투자 자금의

규모, 투자 기간, 인출 비율 등을

종합적으로 고려해서

상한과 하한을 정해야 합니다.

상한과 하한을 모두 둘 수도 있고, 때에 따라서는 둘 중 하나만 둘 수도 있습니다.

- 본 콘텐츠에서 제공되는 금융상품 및 시장 정보 등을 이용하여 투자를 했을 시 발생하는 손실의 귀책사유는 이용자에게 귀속되오니 투자는 이용자 자신의 판단과 책임 하에 신중히 결정하여 주시기 바랍니다.

- 본 콘텐츠의 일부 내용을 인용하거나 발췌하려면 전국투자자교육협의회의 동의를 얻어야 합니다.

댓글작성